VALSTYBINĖS MOKESČIŲ INSPEKCIJOS

PRIE LIETUVOS RESPUBLIKOS FINANSŲ MINISTERIJOS VIRŠININKO

Į S A K Y M A S

DĖL VALSTYBINĖS MOKESČIŲ INSPEKCIJOS PRIE LIETUVOS RESPUBLIKOS FINANSŲ MINISTERIJOS VIRŠININKO 2004 M. KOVO 22 D. ĮSAKYMO

Nr. VA-37 „DĖL METINĖS NENUOLATINIO LIETUVOS GYVENTOJO PAJAMŲ MOKESČIO NUO INDIVIDUALIOS VEIKLOS PER NUOLATINĘ BAZĘ LIETUVOJE PAJAMŲ DEKLARACIJOS FR0531 FORMOS IR JOS PRIEDO FR0531V FORMOS BEI JŲ PILDYMO IR PATEIKIMO TAISYKLIŲ PATVIRTINIMO“ PAKEITIMO

2010 m. kovo 30 d. Nr. VA-34

Vilnius

P a k e i č i u Valstybinės mokesčių inspekcijos prie Lietuvos Respublikos finansų ministerijos viršininko 2004 m. kovo 22 d. įsakymą Nr. VA-37 „Dėl Metinės nenuolatinio Lietuvos gyventojo pajamų mokesčio nuo individualios veiklos per nuolatinę bazę Lietuvoje pajamų deklaracijos FR0531 formos ir jos priedo FR0531V formos bei jų pildymo ir pateikimo taisyklių patvirtinimo“ (Žin., 2004, Nr. 46-1546; 2007, Nr. 3-147) ir jį išdėstau nauja redakcija:

„VALSTYBINĖS MOKESČIŲ INSPEKCIJOS

PRIE LIETUVOS RESPUBLIKOS FINANSŲ MINISTERIJOS

VIRŠININKAS

ĮSAKYMAS

DĖL METINĖS NENUOLATINIO LIETUVOS GYVENTOJO PAJAMŲ MOKESČIO NUO INDIVIDUALIOS VEIKLOS PER NUOLATINĘ BAZĘ LIETUVOJE PAJAMŲ DEKLARACIJOS FR0531 FORMOS, JOS PRIEDŲ PILDYMO IR TEIKIMO TAISYKLIŲ PATVIRTINIMO

Vadovaudamasis Lietuvos Respublikos gyventojų pajamų mokesčio įstatymo (Žin., 2002, Nr. 73-3085; 2008, Nr. 47-1750) 30 straipsnio 4 dalimi ir Valstybinės mokesčių inspekcijos prie Lietuvos Respublikos finansų ministerijos nuostatų, patvirtintų Lietuvos Respublikos finansų ministro 1997 m. liepos 29 d. įsakymu Nr. 110 (Žin., 1997, Nr. 87-2212; 2004, Nr. 82-2966), 18.11 punktu:

1. T v i r t i n u pridedamas:

1.1. Metinės nenuolatinio Lietuvos gyventojo individualios veiklos per nuolatinę bazę Lietuvoje pajamų deklaracijos FR0531 formą (versija 03) ir jos priedų FR0531V, FR0531S formas (toliau – deklaracija).

Forma patvirtinta

Valstybinės mokesčių inspekcijos prie Lietuvos

Respublikos finansų ministerijos viršininko

2004 m. kovo 22 d. įsakymu Nr. VA-37

Valstybinės mokesčių inspekcijos prie Lietuvos

Respublikos finansų ministerijos

viršininko 2010 m. kovo 30 d. įsakymo Nr. VA-34 redakcija)

METINĖ NENUOLATINIO LIETUVOS GYVENTOJO INDIVIDUALIOS VEIKLOS PER NUOLATINĘ BAZĘ LIETUVOJE PAJAMŲ DEKLARACIJA

FR0531 forma (versija 03)

Valstybių kodai / Codes of States

| AZ |

Azerbaidžanas/Azerbaijan |

GB |

Didžioji Britanija/UK |

PT |

Portugalija/Portugal |

| AM |

Armėnija/Armenia |

US |

JAV/USA |

FR |

Prancūzija/France |

| IE |

Airija/Ireland |

CA |

Kanada/Canada |

RO |

Rumunija/Romania |

| AT |

Austrija/Austria |

KZ |

Kazachstanas/Kazakhstan |

RU |

Rusija/Russia |

| AU |

Australija/Australia |

CN |

Kinija/China |

SG |

Singapūras/Smgapore |

| BY |

Baltarusija/Belarus |

CY |

Kipras/Cyprus |

SK |

Slovakija/Slovakia |

| BE |

Belgija/Belgium |

KR |

Pietų Korėja/South Korea |

SI |

Slovėnija/Slovenia |

| CZ |

Čekija/Czech Republic |

HR |

Kroatija/Croatia |

Fl |

Suomija/Fmland |

| DK |

Danija/Denmark |

LT |

Lietuva/Lithuania |

SE |

Švedija/Sweden |

| EE |

Estija/Estonia |

LV |

Latvija/Latvia |

CH |

Šveicarija/Switzerland |

| GR |

Graikija/Greece |

PL |

Lenkija/Poland |

TR |

Turkija/Turkey |

| GE |

Gruzija/Georgia |

LU |

Liuksemburgas/Luxembourg |

UA |

Ukraina/Ukrame |

| IN |

Indija/India |

MT |

Malta/Malta |

UZ |

Uzbekistanas/Uzbekistan |

| IS |

Islandija/Iceland |

MD |

Moldova/Moldova |

HU |

Vengrija/Hungary |

| ES |

Ispanija/Spain |

NO |

Norvegija/Norway |

DE |

Vokietija/Germany |

| IT |

Italija/Italy |

NL |

Nyderlandai/Netherlands |

XX |

Kita valstybė/Other State |

| IL |

Izraelis/Israel |

ZA |

Pietų Afrika/South Africa |

TT |

Tikslinės teritorijos/Target territories |

| J |

Japonija/Japan |

|

|

|

|

Metinės nenuolatinio Lietuvos gyventojo individualios veiklos per nuolatinę bazę Lietuvoje pajamų deklaracijos

FR0531 formos (versija 03) priedai (FR0531V, FR0531S formos)

_________________

PATVIRTINTA

Valstybinės mokesčių inspekcijos

prie Lietuvos Respublikos

finansų ministerijos viršininko

2004 m. kovo 22 d. įsakymu Nr. VA-37

(Valstybinės mokesčių inspekcijos

prie Lietuvos Respublikos

finansų ministerijos viršininko

2010 m. kovo 30 d. įsakymo Nr. VA-34 redakcija)

METINĖS NENUOLATINIO LIETUVOS GYVENTOJO INDIVIDUALIOS VEIKLOS PER NUOLATINĘ BAZĘ LIETUVOJE PAJAMŲ DEKLARACIJOS FR0531 FORMOS, JOS PRIEDŲ FR0531V, FR0531S FORMŲ PILDYMO IR TEIKIMO TAISYKLĖS

I. BENDROSIOS NUOSTATOS

1. Šiose Metinės nenuolatinio Lietuvos gyventojo individualios veiklos per nuolatinę bazę Lietuvoje pajamų deklaracijos FR0531 formos, jos priedų FR0531V, FR0531S formų pildymo ir teikimo taisyklėse (toliau – Taisyklės) nustatyta Metinės nenuolatinio Lietuvos gyventojo individualios veiklos per nuolatinę bazę Lietuvoje pajamų deklaracijos FR0531 formos (toliau – deklaracija) ir jos priedų FR0531V formos „Nenuolatinio Lietuvos gyventojo individualios veiklos per nuolatinę bazę Lietuvoje pajamos“ (toliau – FR0531V priedas) bei FR0531S formos „Privalomojo sveikatos draudimo įmokos“ (toliau – FR0531S priedas) užpildymo ir pateikimo Lietuvos Respublikos mokesčių administratoriui tvarka.

2. Taisyklės parengtos vadovaujantis Lietuvos Respublikos gyventojų pajamų mokesčio įstatymo (Žin., 2002, Nr. 73-3085, toliau – Gyventojų pajamų mokesčio įstatymas), Lietuvos Respublikos sveikatos draudimo įstatymo (Žin., 1996, Nr. 55-1287; 2002, Nr. 123-5512, toliau – Sveikatos draudimo įstatymas), Lietuvos Respublikos mokesčių administravimo įstatymo (Žin., 2004, Nr. 63-2243, toliau – Mokesčių administravimo įstatymas) nuostatomis ir kitais teisės aktais.

3. Taisyklėse vartojamos sąvokos atitinka Gyventojų pajamų mokesčio įstatymo 2 straipsnyje, Sveikatos draudimo įstatymo 2 straipsnyje ir kituose mokesčių įstatymuose apibrėžtas sąvokas.

4. Deklaraciją Lietuvos Respublikos mokesčių administratoriui pateikti privalo nenuolatiniai Lietuvos gyventojai, mokestiniu laikotarpiu gavę (uždirbę) pajamų iš individualios veiklos per nuolatinę bazę Lietuvoje.

Prievolė pateikti deklaraciją nenuolatiniams Lietuvos gyventojams yra nustatyta Gyventojų pajamų mokesčio įstatymo 30 straipsnio 4 dalyje ir Sveikatos draudimo įstatymo 18 straipsnio 1 dalyje.

5. Deklaracija turi būti pateikta ir mokėtinas pajamų mokestis sumokėtas pasibaigus mokestiniam laikotarpiui iki kitų kalendorinių metų gegužės 1 dienos.

5.1. Jeigu nenuolatinis Lietuvos gyventojas mokestiniu laikotarpiu baigia vykdyti individualią veiklą per nuolatinę bazę Lietuvoje, pateikti deklaraciją apie per paskutinį mokestinį laikotarpį gautas (uždirbtas) individualios veiklos per nuolatinę bazę Lietuvoje pajamas ir sumokėti mokėtiną pajamų mokestį jis privalo pasibaigus mokestiniam laikotarpiui iki kitų kalendorinių metų gegužės 1 dienos.

5.2. Kas mėnesį mokamos į Valstybinės mokesčių inspekcijos prie Lietuvos Respublikos finansų ministerijos (toliau – VMI prie FM) biudžeto pajamų surenkamąją sąskaitą sveikatos draudimo įmokos turi būti sumokėtos iki to mėnesio, už kurį mokamos sveikatos draudimo įmokos, paskutinės dienos. Šių įmokų nenuolatinis Lietuvos gyventojas gali kas mėnesį nemokėti, jeigu jis gauna pajamų, nurodytų Sveikatos draudimo įstatymo 17 straipsnio 1 ir 2 dalyse arba (ir) jeigu jis, vadovaujantis Sveikatos draudimo įstatymo nuostatomis, laikomas apdraustu privalomuoju sveikatos draudimu valstybės lėšomis (asmenų, kurie laikomi apdraustaisiais privalomuoju sveikatos draudimu valstybės lėšomis, sąrašas pateiktas Sveikatos draudimo įstatymo 6 straipsnio 4 dalyje), arba (ir) kas mėnesį moka sveikatos draudimo įmokas kitoje draudžiamųjų privalomuoju sveikatos draudimu kategorijoje.

II. DEKLARACIJOS PILDYMO REIKALAVIMAI

6. Deklaracija ir jos FR0531V bei FR0531S priedai turi būti užpildomi laikantis tokių reikalavimų:

6.3. kiekviena raidė ir skaičius turi būti tiksliai įrašomi į atskirą laukelio langelį, nepažeidžiant nurodytų laukų linijų,

6.4. kai įrašomas rodiklis turi mažiau ženklų, negu atitinkamame laukelyje jam yra skirta langelių, tušti langeliai gali būti paliekami tiek kairėje, tiek dešinėje laukelio pusėje, išskyrus laukelius, kuriuose įrašomos sumos. Sumos turi būti įrašomos tik dešinėje laukelio pusėje (t. y. tušti langeliai gali būti paliekami tik kairėje laukelio pusėje),

6.5. įrašomos gautų pajamų sumos negali būti apvalinamos, t. y. jos turi būti nurodomos litais ir centais. Jeigu perskaičiuojant pajamas po kablelio gaunami daugiau kaip du skaitmenys, tai po kablelio įrašomi du skaitmenys, o trečiasis apvalinamas: nuo 5 iki 9 laikomas 1 ir pridedamas prie antrojo po kablelio skaitmens ir pan.,

6.6. pajamų mokesčio ir sveikatos draudimo įmokų suma turi būti įrašoma tik sveikaisiais skaičiais, t. y. 1–49 centai atmetami, o 50–99 centai laikomi litu,

6.7. nepildomuose laukeliuose nerašoma jokių brūkšnelių ar kitų simbolių. Tarp žodžių paliekami tarpai. Simboliai turi būti įrašyti atskiruose langeliuose,

7. Pajamų sumos, sumokėto pajamų mokesčio, sveikatos draudimo įmokų sumos turi būti tiksliai įrašomos į tam skirtus deklaracijos ir jos FR0531V bei FR0531S priedų laukelius.

8. Deklaracija ir jos FR0531V bei FR0531S priedai turi būti užpildomi tokia eilės tvarka:

8.1. užpildomas deklaracijos FR0531V priedas. Kai deklaracija pildoma kompiuteriu, prieš pradedant pildyti deklaracijos FR0531V priedą, turi būti užpildomas deklaracijos 1 ir 2 laukelis,

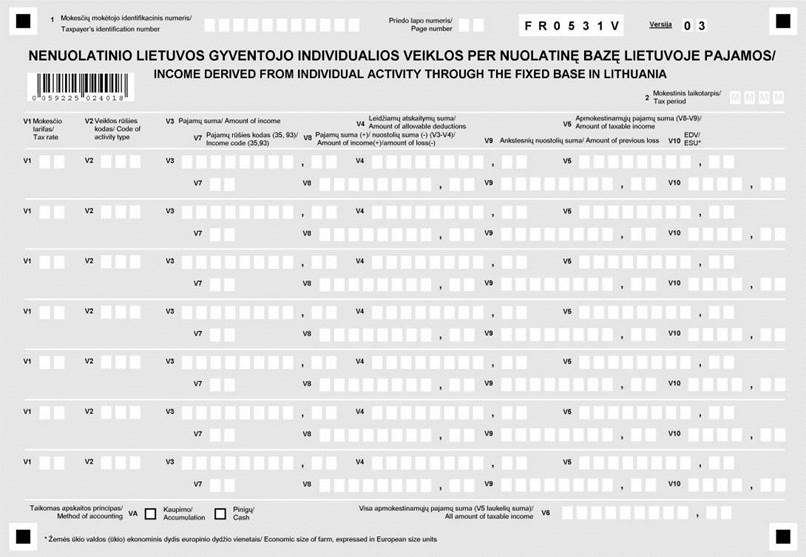

III. DEKLARACIJOS FR0531V PRIEDO PILDYMAS

9. Deklaracijos FR0531V priede turi būti deklaruojamos nenuolatinio Lietuvos gyventojo mokestiniu laikotarpiu pinigais ir / arba natūra gautos (uždirbtos – jeigu gyventojas taiko kaupimo apskaitos principą) apmokestinamosios ir neapmokestinamosios pajamos iš per nuolatinę bazę Lietuvoje vykdomos tokios individualios veiklos:

9.1. žemės ūkio veiklos (ūkininkų, jų partnerių ir kitų žemės ūkio veiklą vykdančių nenuolatinių Lietuvos gyventojų),

9.2. už realizuotą kitą žemės ūkio paskirties žemėje pačių nenuolatinių Lietuvos gyventojų išaugintą ar išaugintą ir perdirbtą produkciją, nurodytą Kitos žemės ūkio paskirties žemėje išaugintos ar išaugintos ir perdirbtos produkcijos sąraše, patvirtintame Lietuvos Respublikos žemės ūkio ministro 2005 m. vasario 17 d. įsakymu Nr. 3D-76 (Žin., 2005, Nr. 25-819), taip pat pajamos už parduotą ar kitaip perleistą nuosavybėn žemės ūkio veikloje naudojamą ilgalaikį turtą,

10. Kai pildomas daugiau kaip vienas deklaracijos FR0531V priedo lapas, laukelyje „Priedo lapo numeris“ turi būti nurodomas prie deklaracijos pridedamo šio priedo kiekvieno lapo eilės numeris. Lapo numerio įrašyti nebūtina, kai pildomas tik vienas deklaracijos FR0531V priedo lapas.

11. Deklaracijos FR0531V priedo 1 laukelyje turi būti įrašomas nenuolatiniam Lietuvos gyventojui, registruojant individualią veiklą per nuolatinę bazę Lietuvoje, suteiktas įregistravimo Mokesčio mokėtojų registre identifikacinis numeris. Įrašomas mokesčių mokėtojo identifikacinis numeris turi sutapti su deklaracijos 1 laukelyje nurodytu identifikaciniu numeriu.

12. FR0531V priedo 2 laukelyje turi būti nurodomas mokestinis laikotarpis, kurio deklaracija teikiama. Įrašomas mokestinis laikotarpis turi sutapti su deklaracijos 2 laukelyje nurodytu mokestiniu laikotarpiu.

13. Jeigu nenuolatinis Lietuvos gyventojas per mokestinį laikotarpį vykdė kelių skirtingų rūšių individualią veiklą per nuolatinę bazę Lietuvoje, tai kiekvienos veiklos rūšies pajamos, su šia veikla susiję leidžiami atskaitymai ir mokestiniai nuostoliai, patirti vykdant tos rūšies individualią veiklą, turi būti nurodomi atskirose deklaracijos FR0531V priedo eilutėse.

Individualią žemės ūkio veiklą per nuolatinę bazę Lietuvoje vykdantis nenuolatinis Lietuvos gyventojas, gavęs (uždirbęs) pajamų iš šios žemės ūkio veiklos ir pajamų už realizuotą kitą žemės ūkio paskirties žemėje paties gyventojo išaugintą ar išaugintą ir perdirbtą produkciją ir / ar pajamų už parduotą ar kitaip perleistą nuosavybėn žemės ūkio veikloje naudojamą ilgalaikį turtą, turi pildyti deklaracijos FR0531V priedo dvi eilutes. Jose turi būti išskiriamos ir įrašomos:

13.2. pajamos už realizuotą kitą žemės ūkio paskirties žemėje paties gyventojo išaugintą ar išaugintą ir perdirbtą produkciją, nurodytą Kitos žemės ūkio paskirties žemėje išaugintos ar išaugintos ir perdirbtos produkcijos sąraše, bei pajamos už parduotą ar kitaip perleistą nuosavybėn žemės ūkio veikloje naudojamą ilgalaikį turtą.

14. Deklaracijos FR0531V priedo V1 laukelyje turi būti įrašomas pagal Gyventojų pajamų mokesčio įstatymą apmokestinant nenuolatinio Lietuvos gyventojo individualios veiklos per nuolatinę bazę pajamas taikomas pajamų mokesčio tarifas:

14.1. nulis (0) – kai nenuolatinis Lietuvos gyventojas, kurio žemės ūkio valdos (ūkio) ekonominis dydis (europinio dydžio vienetais, toliau – EDV), apskaičiuotas vadovaujantis Žemės ūkio valdų, ūkininkų ūkių ir ūkinius gyvūnus įregistravusių subjektų ūkių, kurie neįregistruoti žemės ūkio ir kaimo verslo ar ūkininkų ūkių registruose, ekonominio dydžio, išreiškiamo europinio dydžio vienetais, skaičiavimo metodika (toliau – Metodika), patvirtinta Lietuvos Respublikos žemės ūkio ministro 2007 m. lapkričio 28 d. įsakymu Nr. 3D-521 (Žin., 2007, Nr. 126-5141; 2009, Nr. 125-5401), yra ne didesnis kaip 14 EDV, deklaruoja iš žemės ūkio veiklos per nuolatinę bazę Lietuvoje 2009 metais ir vėlesniais mokestiniais laikotarpiais gautas (uždirbtas) pajamas (t. y. kai V2 laukelis neužpildytas, V7 laukelyje įrašytas kodas 35, V10 laukelyje nurodytas EDV yra ne didesnis kaip 14),

14.2. penki (5) – kai 2009 metų mokestinio laikotarpio pajamas deklaruoja:

14.2.1. nenuolatinis Lietuvos gyventojas, kurio žemės ūkio valdos (ūkio) ekonominis dydis yra didesnis kaip 14 EDV, – iš žemės ūkio veiklos per nuolatinę bazę Lietuvoje gautas (uždirbtas) pajamas (t. y. kai V2 laukelis neužpildytas, V7 laukelyje įrašytas kodas 35, V10 laukelyje nurodytas EDV didesnis kaip 14),

14.2.2. nenuolatinis Lietuvos gyventojas – ūkininkas ir jo partneris – pajamas, gautas už realizuotą kitą žemės ūkio paskirties žemėje paties gyventojo išaugintą ar išaugintą ir perdirbtą produkciją, nurodytą Kitos žemės ūkio paskirties žemėje išaugintos ar išaugintos ir perdirbtos produkcijos sąraše, ir pajamas už parduotą ar kitaip perleistą nuosavybėn žemės ūkio veikloje naudojamą ilgalaikį turtą (t. y. kai V2 laukelyje įrašytas kodas 01, o V7 laukelyje įrašytas kodas 35),

14.3. dešimt (10) – kai 2010 metų mokestinio laikotarpio pajamas deklaruoja:

14.3.1. nenuolatinis Lietuvos gyventojas, kurio žemės ūkio valdos (ūkio) ekonominis dydis yra didesnis kaip 14 EDV, – iš žemės ūkio veiklos per nuolatinę bazę Lietuvoje gautas (uždirbtas) pajamas (t. y. kai V2 laukelis neužpildytas, V7 laukelyje įrašytas kodas 35, V10 laukelyje nurodytas EDV didesnis kaip 14),

14.3.2. nenuolatinis Lietuvos gyventojas – ūkininkas ir jo partneris – pajamas, gautas (uždirbtas) už realizuotą kitą žemės ūkio paskirties žemėje paties gyventojo išaugintą ar išaugintą ir perdirbtą produkciją, nurodytą Kitos žemės ūkio paskirties žemėje išaugintos ar išaugintos ir perdirbtos produkcijos sąraše, ir pajamas už parduotą ar kitaip perleistą nuosavybėn žemės ūkio veikloje naudojamą ilgalaikį turtą (t. y. kai V2 laukelyje įrašytas kodas 01, V7 laukelyje įrašytas kodas 35),

14.4. penkiolika (15), kai pajamas deklaruoja:

14.4.1. nenuolatinis Lietuvos gyventojas, kurio žemės ūkio valdos (ūkio) ekonominis dydis yra didesnis kaip 14 EDV, – 2011 metų ir vėlesnių mokestinių laikotarpių iš žemės ūkio veiklos gautas (uždirbtas) pajamas (t. y. kai V2 laukelis neužpildytas, V7 laukelyje įrašytas kodas 35, V10 laukelyje nurodytas EDV didesnis kaip 14),

14.4.2. nenuolatinis Lietuvos gyventojas – ūkininkas ir jo partneriai – 2011 metų ir vėlesnių mokestinių laikotarpių pajamas už realizuotą kitą žemės ūkio paskirties žemėje paties gyventojo išaugintą ar išaugintą ir perdirbtą produkciją, nurodytą Kitos žemės ūkio paskirties žemėje išaugintos ar išaugintos ir perdirbtos produkcijos sąraše, bei pajamas už parduotą ar kitaip perleistą nuosavybėn žemės ūkio veikloje naudojamą ilgalaikį turtą (t. y. kai V2 laukelyje įrašytas kodas 01, o V7 laukelyje įrašytas kodas 35),

14.4.3. individualią veiklą per nuolatinę bazę Lietuvoje vykdantis kitas nenuolatinis Lietuvos gyventojas (ne ūkininkas ir ne jo partneris) – 2009 metų ir vėlesnių mokestinių laikotarpių pajamas už realizuotą kitą žemės ūkio paskirties žemėje paties gyventojo išaugintą ar išaugintą ir perdirbtą produkciją, nurodytą Kitos žemės ūkio paskirties žemėje išaugintos ar išaugintos ir perdirbtos produkcijos sąraše, bei pajamas už parduotą ar kitaip perleistą nuosavybėn žemės ūkio veikloje naudojamą ilgalaikį turtą (t. y. kai V2 laukelyje įrašytas kodas 01, o V7 laukelyje įrašytas kodas 35),

15. Deklaracijos FR0531V priedo V2 laukelis užpildomas, kai deklaracijos FR0531V priedo V7 laukelyje įrašytas 93 pajamų rūšies kodas, taip pat tada, kai deklaracijos FR0531V priedo V7 laukelyje įrašytas 35 pajamų rūšies kodas ir deklaruojamos pajamos už realizuotą kitą žemės ūkio paskirties žemėje paties nenuolatinio Lietuvos gyventojo išaugintą ar išaugintą ir perdirbtą produkciją bei pajamos už parduotą ar kitaip perleistą nuosavybėn žemės ūkio veikloje naudojamą ilgalaikį turtą:

15.1. deklaracijos FR0531V priedo V2 laukelyje turi būti įrašomas individualios veiklos rūšies kodas, kurią vykdydamas per nuolatinę bazę Lietuvoje nenuolatinis Lietuvos gyventojas gavo (uždirbo) pajamų. Veiklos rūšies kodas įrašomas iš Ekonominės veiklos rūšių klasifikatoriaus (EVRK 2 red.), patvirtinto Statistikos departamento prie Lietuvos Respublikos Vyriausybės generalinio direktoriaus 2007 m. spalio 31 d. įsakymu Nr. DĮ-226 (Žin., 2007, Nr. 119-4877, toliau – EVRK 2 red.). Veiklos rūšies kodą pagal EVRK 2 red. įrašyti galima iš mokesčių administratoriaus išduotos Nenuolatinio Lietuvos gyventojo nuolatinės bazės įregistravimo Lietuvoje pažymos FR0469 formos, patvirtintos Valstybinės mokesčių inspekcijos prie Lietuvos Respublikos finansų ministerijos viršininko 2002 m. gruodžio 24 d. įsakymu Nr. 373 (Žin., 2003, Nr. 1-31; 2009, Nr. 136-5967) arba iš mokesčių administratoriui pateikto Prašymo įregistruoti (išregistruoti) mokesčių mokėtojų registre FR0224 formos, patvirtintos Valstybinės mokesčių inspekcijos prie Lietuvos Respublikos finansų ministerijos viršininko 2000 m. gruodžio 29 d. įsakymu Nr. 255 (Žin., 2001, Nr. 94-3331; 2004, Nr.113-4262) (šios formos prašymas teikiamas tik 2009 metais) ir iš Nenuolatinio Lietuvos gyventojo ir užsienio valstybės piliečio prašymo įregistruoti į Mokesčių mokėtojų registrą / išregistruoti iš Mokesčių mokėtojo registro REG807 formos, patvirtintos Valstybinės mokesčių inspekcijos prie Lietuvos Respublikos finansų ministerijos viršininko 2009 m. vasario 17 d. įsakymu Nr. VA-15 (Žin., 2009, Nr. 21-840) (šios formos prašymas teikiamas 2010 metais ir vėlesniais mokestiniais laikotarpiais),

15.2. deklaruojant individualios veiklos, priskiriamos vienai iš EVRK 2 red. veiklos rūšies grupių: 01.7, 32.1, 32.2, 32.3, 32.4, 32.5, 32.9, 68.1, 68.2, 68.3, 69.1, 69.2, 74.1, 74.2, 74.3, 74.9, 93.1 ar 93.2 pajamas, deklaracijos FR0531V priedo V2 laukelyje turi būti įrašomi atitinkamų EVRK 2 red. kodų trys pirmieji skaitmenys. Deklaruojant kitoms EVRK 2 red. veiklos rūšių grupėms priskiriamas individualios veiklos pajamas, deklaracijos FR0531V priedo V2 laukelyje turi būti įrašomi atitinkamų EVRK 2 red. kodų du pirmieji skaitmenys. Tarp įrašomų skaitmenų taškai nededami,

15.3. deklaracijos FR0531V priedo V2 laukelyje 01 veiklos rūšies kodą turi įrašyti tik tas nenuolatinis Lietuvos gyventojas, kuris deklaracijos FR0531V priedo V7 laukelyje įrašė 35 pajamų rūšies kodą ir deklaruoja pajamas, gautas (uždirbtas) už realizuotą kitą žemės ūkio paskirties žemėje paties nenuolatinio Lietuvos gyventojo išaugintą ar išaugintą ir perdirbtą produkciją, nurodytą Kitos žemės ūkio paskirties žemėje išaugintos ar išaugintos ir perdirbtos produkcijos sąraše, ir / ar pajamas už parduotą ar kitaip perleistą nuosavybėn žemės ūkio veikloje naudojamą ilgalaikį turtą.

16. Deklaracijos FR0531V priedo V3 laukelyje turi būti įrašoma iš šio priedo V2 laukelyje nurodytos rūšies individualios veiklos per nuolatinę bazę Lietuvoje (kai deklaracijos FR0531V priedo V2 laukelis užpildytas ir veiklos rūšies kodas nėra 01) arba iš žemės ūkio veiklos (kai deklaracijos FR0531V priedo V2 laukelis neužpildytas), ar už realizuotą kitos žemės ūkio paskirties žemėje paties nenuolatinio Lietuvos gyventojo išaugintą ar išaugintą ir perdirbtą produkciją, už parduotą ar kitaip perleistą nuosavybėn žemės ūkio veikloje naudojamą ilgalaikį turtą (kai deklaracijos FR0531V priedo V2 laukelyje nurodytas kodas 01) gautų (uždirbtų) pajamų (įskaitant iš užsienio valstybių gautas pajamas, priskiriamas tai nuolatinei bazei Lietuvoje) suma (Lt, ct), neatėmus su ta veikla susijusių leidžiamų atskaitymų, išskaičiuoto (sumokėto) pajamų mokesčio, sveikatos draudimo ir socialinio draudimo įmokų.

Jeigu nenuolatinis Lietuvos gyventojas, vykdęs individualią veiklą per nuolatinę bazę Lietuvoje, mokestiniu laikotarpiu gavo su tokia individualia veikla susijusių pajamų iš užsienio valstybės ir nuo tokių pajamų užsienio valstybėje buvo išskaičiuotas (sumokėtas) pajamų mokestis, sveikatos draudimo ar socialinio draudimo įmokos, deklaracijos FR0531V priedo V3 laukelyje turi būti įrašoma pajamų suma, neatėmus užsienio valstybėje išskaičiuotų (sumokėtų) mokesčių (įmokų).

17. Deklaracijos FR0531V priedo V4 laukelyje turi būti įrašoma su šio priedo V3 laukelyje nurodytomis pajamomis susijusių leidžiamų atskaitymų suma (Lt, ct), apskaičiuota Gyventojų pajamų mokesčio įstatymo 18 straipsnyje ir Nenuolatinio Lietuvos gyventojo su individualios veiklos per nuolatinę bazę pajamų gavimu arba uždirbimu susijusių išlaidų priskyrimo leidžiamiems atskaitymams bei jų apskaičiavimo tvarkos apraše, patvirtintame Lietuvos Respublikos finansų ministro 2002 m. rugsėjo 25 d. įsakymu Nr. 304 (Žin., 2002, Nr. 95-4150; 2009, Nr. 84-3558), nustatyta tvarka.

18. Deklaracijos FR0531V priedo V7 laukelyje turi būti įrašomas pajamų rūšies kodas:

18.1. 35 – kai deklaruojamos žemės ūkio veiklos pajamos, taip pat pajamos už realizuotą kitą žemės ūkio paskirties žemėje paties nenuolatinio Lietuvos gyventojo išaugintą ar išaugintą ir perdirbtą produkciją bei pajamos už parduotą ar kitaip perleistą nuosavybėn žemės ūkio veikloje naudojamą ilgalaikį turtą,

19. Deklaracijos FR0531V priedo V8 laukelyje turi būti įrašoma nenuolatiniam Lietuvos gyventojui vykdant individualią veiklą per nuolatinę bazę Lietuvoje gautų (uždirbtų) pajamų suma, sumažinta leidžiamais atskaitymais, arba mokestinio laikotarpio nuostolių suma (Lt, ct). Deklaracijos FR0531V priedo V8 laukelyje įrašytina suma apskaičiuojama iš šio priedo V3 laukelio sumos atėmus šio priedo V4 laukelio sumą. Kai deklaracijos FR0531V priedo V4 laukelio suma yra didesnė už V3 laukelio sumą, t. y. kai apskaičiuojami mokestinio laikotarpio nuostoliai, deklaracijos FR0531V priedo V8 laukelyje suma turi būti įrašoma su minuso ženklu (-). Kai, iš deklaracijos FR0531V priedo V3 laukelio sumos atėmus deklaracijos FR0531V priedo V4 laukelio sumą, gaunamas nulis, deklaracijos FR0531V priedo V8 laukelyje turi būti įrašomas nulis (0).

20. Deklaracijos FR0531V priedo V9 laukelis turi būti užpildomas, kai deklaracijos FR0531V priedo V8 laukelyje įrašyta suma yra didesnė už nulį, o nenuolatinis Lietuvos gyventojas pajamas iš per nuolatinę bazę Lietuvoje vykdomos individualios veiklos pripažįsta pagal kaupimo apskaitos principą. Deklaracijos FR0531V priedo V9 laukelyje deklaruojama kaupimo apskaitos principą taikančio nenuolatinio Lietuvos gyventojo ankstesniais mokestiniais laikotarpiais vykdant atitinkamos rūšies individualią veiklą per nuolatinę bazę Lietuvoje patirtų nuostolių suma (Lt, ct), bet ne didesnė už deklaracijos FR0531V priedo V8 laukelyje įrašytą sumą. Atskaitoma mokestinių nuostolių suma (Lt, ct; teigiama), apskaičiuota Gyventojų pajamų mokesčio įstatymo 18¹ straipsnyje nustatyta tvarka, įrašoma iš ankstesnių mokestinių laikotarpių, tačiau ne ankstesnių kaip 2009 metų šios formos deklaracijų FR0531V priedo V8 laukeliuose nurodytų nuostolių.

Pavyzdžiui, deklaruojant 2011 metų individualios veiklos per nuolatinę bazę Lietuvoje atitinkamos rūšies pajamas, iš to mokestinio laikotarpio pajamų gali būti atimamos 2009-ųjų ir 2010-ųjų metų deklaracijų FR0531V priedo V8 laukeliuose deklaruotos mokestinio laikotarpio nuostolių sumos, jeigu tos pačios rūšies individualią veiklą per nuolatinę bazę Lietuvoje vykdantis nenuolatinis Lietuvos gyventojas kaupimo apskaitos principą taikė ir 2009 metais, ir 2010 metais. Jeigu kaupimo apskaitos principą nenuolatinis Lietuvos gyventojas pradėjo taikyti tik 2010 metais, tai gali būti atimami tik 2010 metų mokestiniai nuostoliai.

Mokestinius nuostolius patyrus ilgiau nei per vieną mokestinį laikotarpį, perkeliami per anksčiausią mokestinį laikotarpį patirti nuostoliai ar jų dalis.

Nenuolatinis Lietuvos gyventojas, ankstesniais mokestiniais laikotarpiais nepatyręs nuostolių iš vykdytos tos pačios rūšies individualios veiklos per nuolatinę bazę Lietuvoje, taip pat nenuolatinis Lietuvos gyventojas, ankstesniais mokestiniais laikotarpiais netaikęs kaupimo apskaitos principo, deklaracijos FR0531V priedo V9 laukelyje turi įrašyti nulį (0).

21. Deklaracijos FR0531V priedo V5 laukelyje turi būti įrašoma leidžiamais atskaitymais sumažinta apmokestinamųjų pajamų suma, o kaupimo apskaitos principą taikančio nenuolatinio Lietuvos gyventojo – ir ankstesnių mokestinių laikotarpių nuostolių suma. Deklaracijos FR0531V priedo V5 laukelyje įrašytina pajamų suma (Lt, ct) apskaičiuojama iš deklaracijos FR0531V priedo V8 laukelio sumos atėmus deklaracijos FR0531V priedo V9 laukelio sumą. Kai deklaracijos FR0531V priedo V9 laukelyje įrašytas nulis (0), tai deklaracijos FR0531V priedo V5 laukelyje turi būti įrašoma deklaracijos FR0531V priedo V8 laukelio suma. Kai deklaracijos FR0531V priedo V8 laukelyje įrašyta suma yra neigiama, t. y. su minuso ženklu (-), deklaracijos FR0531V priedo V5 laukelyje turi būti įrašomas nulis (0) (suma su minuso ženklu šiame laukelyje negali būti įrašoma).

22. FR0531V priedo V10 laukelyje turi būti skaičiais įrašomas nenuolatinio Lietuvos gyventojo Lietuvoje turimos žemės ūkio valdos (ūkio) ekonominis dydis EDV, apskaičiuotas vadovaujantis Metodika. Įrašomas EDV dydis, apskaičiuotas už praėjusių metų laikotarpį, prasidedantį 2008 m. sausio 1 d. ir pasibaigiantį gruodžio 31 d. (rodiklio reikšmė skelbiama 2009 metų sausio 30 d.). EDV skaičius neapvalinimas.

Pavyzdžiui, nenuolatinio Lietuvos gyventojo, vykdančio žemės ūkio veiklą per nuolatinę bazę Lietuvoje, turimos žemės ūkio valdos (ūkio) dydis apskaičiuotas už 2008 metų laikotarpį, prasidedantį sausio 1 d. ir pasibaigiantį gruodžio 31 d. buvo 5 EDV. 2009 m. liepos mėnesį gyventojo turimos žemės ūkio valdos (ūkio) dydis sumažėjo iki 1 EDV. Gyventojas, teikdamas 2009 mokestinių metų deklaraciją, FR0531V priedo V10 laukelyje turi įrašyti skaičių, atitinkantį EDV dydį, 2008 metų laikotarpio, prasidedančio sausio 1 d. ir pasibaigiančio gruodžio 31 d. (rodiklio reikšmė bus skelbiama 2009 metų sausio 30 d.), t. y. 5 EDV.

Kai nenuolatinis Lietuvos gyventojas nevykdo žemės ūkio veiklos per nuolatinę bazę Lietuvoje ir / ar neturi apskaičiuoto EDV, V10 laukelis nepildomas.

23. FR0531V priedo V6 laukelyje turi būti įrašoma apskaičiuota per mokestinį laikotarpį gautų (uždirbtų) individualios veiklos per nuolatinę bazę Lietuvoje visų rūšių apmokestinamųjų pajamų, deklaruotų V5 laukeliuose, bendra suma (Lt, ct). Jeigu V5 nurodyta apskaičiuota suma yra lygi nuliui, V6 laukelyje turi būti įrašomas nulis.

24. FR0531V priedo laukelyje VA „Taikomas apskaitos principas“ langelis „Kaupimo“ turi būti pažymimas „X“ ženklu, kai individualią veiklą per nuolatinę bazę Lietuvoje vykdantis nenuolatinis Lietuvos gyventojas taiko pajamų kaupimo apskaitos principą. Pinigų apskaitos principą taikantis nenuolatinis Lietuvos gyventojas „X“ ženklu turi pažymėti langelį „Pinigų“.

Deklaruojant 2009 metų mokestinio laikotarpio pajamas, langelis „Kaupimo“ turi būti pažymimas, kai individualią veiklą per nuolatinę bazę Lietuvoje vykdantis nenuolatinis Lietuvos gyventojas, įregistruotas PVM mokėtoju arba per nuolatinę bazę Lietuvoje vykdomai individualiai veiklai priskyręs toje veikloje naudojamą ilgalaikį turtą, pasirinko taikyti kaupimo apskaitos principą, apskaičiuodamas

2009 metų mokestinio laikotarpio individualios veiklos pajamas. Deklaruojant 2010 metų ar vėlesnio mokestinio laikotarpio pajamas, langelį „Kaupimo“ turi pažymėti nenuolatinis Lietuvos gyventojas, įregistruotas PVM mokėtoju arba per nuolatinę bazę Lietuvoje vykdomai individualiai veiklai priskyręs toje veikloje naudojamą ilgalaikį turtą.

IV. DEKLARACIJOS UŽPILDYMAS

27. Deklaracijos I skyriaus „Nenuolatinio Lietuvos gyventojo, vykdančio individualią veiklą per nuolatinę bazę Lietuvoje, duomenys“ 3–7 laukeliai pildomi neatsižvelgiant į tai, ar mokestiniu laikotarpiu nenuolatinis Lietuvos gyventojas individualią veiklą per nuolatinę bazę Lietuvoje vykdė pats, ar individualią veiklą per nuolatinę bazę Lietuvoje jis vykdė per priklausomą atstovą (agentą). Šioje dalyje nurodomi tokie nenuolatinio Lietuvos gyventojo duomenys:

27.1. deklaracijos 3 laukelyje turi būti įrašomas vardas (vardai) ir pavardė (pavardės) iš gyventojo asmens tapatybę patvirtinančio dokumento. Tarp vardo ir pavardės turi būti paliekamas vienas tuščias langelis. Jeigu vardas (vardai) netelpa laukelyje, įrašoma vardo (vardų) pirmoji raidė ir pavardė (pavardės). Tarp vardo pirmosios raidės ir pavardės turi būti paliekamas vienas tuščias langelis,

27.2. 4 laukelyje turi būti įrašomas nenuolatinio Lietuvos gyventojo gyvenamosios vietos Lietuvoje adresas. Adresas gali būti nenurodomas tuo atveju, jeigu nenuolatinis Lietuvos gyventojas individualią veiklą per nuolatinę bazę Lietuvoje vykdo per priklausomą atstovą (agentą),

27.3. 5 laukelyje turi būti įrašomas užsienio valstybės, kurios nuolatinis gyventojas yra deklaruotojas, kodas (valstybių kodų sąrašas pateiktas deklaracijos lapo antroje pusėje). Kodu „TT“ (tikslinės teritorijos) žymima tokia užsienio valstybė, kuri įtraukta į Tikslinių teritorijų sąrašą, patvirtintą Lietuvos Respublikos finansų ministro 2001 m. gruodžio 22 d. įsakymu Nr. 344 (Žin., 2001, Nr. 110-4021),

27.4. 6 laukelyje turi būti įrašomas nenuolatinio Lietuvos gyventojo telefono arba fakso kodas ir numeris. Tarp telefono kodo ir numerio turi būti paliekamas tarpas,

28. Deklaracijos II skyriaus „Priklausomo atstovo (agento) duomenys“ 8–13 laukeliai pildomi tik tuo atveju, kai nenuolatinis Lietuvos gyventojas individualią veiklą per nuolatinę bazę Lietuvoje vykdo per priklausomą atstovą (agentą). Šioje dalyje turi būti nurodomi tokie atstovo (agento) duomenys:

28.1. 8 laukelyje turi būti įrašomas priklausomo atstovo (agento) identifikacinis numeris:

28.1.1. jeigu toks atstovas (agentas) yra nuolatinis Lietuvos gyventojas, turi būti įrašomas jo asmens kodas,

28.1.2. jeigu toks atstovas (agentas) yra nenuolatinis Lietuvos gyventojas, turi būti įrašomas nenuolatiniam Lietuvos gyventojui Gyventojų registro tvarkytojo suteiktas kodas, jeigu nenuolatinis Lietuvos gyventojas tokį turi. Jeigu nenuolatinis Lietuvos gyventojas neturi Gyventojų registro kodo, turi būti įrašomas tokiam nenuolatiniam Lietuvos gyventojui suteiktas įregistravimo Mokesčio mokėtojų registre identifikacinis numeris,

28.1.3. jeigu toks atstovas (agentas) yra Lietuvos vienetas, turi būti įrašomas tokio vieneto mokesčių mokėtojo identifikacinis numeris (kodas),

28.1.4. jeigu toks atstovas (agentas) yra užsienio vienetas, vykdantis veiklą per nuolatinę buveinę Lietuvoje, turi būti įrašomas tokio užsienio vieneto mokesčių mokėtojo identifikacinis numeris (kodas) Lietuvoje,

28.2. 9 laukelyje turi būti įrašomas:

28.2.1. gyventojo vardas (vardai) ir pavardė (pavardės), jeigu atstovas (agentas) yra nuolatinis Lietuvos gyventojas arba nenuolatinis Lietuvos gyventojas,

28.3. 10 laukelyje turi būti įrašomas:

28.3.1. gyventojo gyvenamosios vietos Lietuvoje adresas, jeigu atstovas (agentas) yra nuolatinis Lietuvos gyventojas arba nenuolatinis Lietuvos gyventojas. Jeigu atstovas (agentas) yra nenuolatinis Lietuvos gyventojas, neturintis gyvenamosios vietos Lietuvoje, turi būti nurodomas bet koks adresas Lietuvoje, kuriuo tokį gyventoją galima būtų rasti,

28.4. 11 laukelyje turi būti įrašomas valstybės, kurios nuolatinis gyventojas ar kurioje įregistruotas vienetas yra priklausomas atstovas (agentas), kodas (valstybių kodų sąrašas pateiktas deklaracijos lapo antroje pusėje),

28.5. 12 laukelyje turi būti įrašomas priklausomo atstovo (agento) telefono arba fakso kodas ir numeris. Tarp telefono kodo ir numerio turi būti paliekamas tarpas,

29. Deklaracijos III skyriaus „Nenuolatinio Lietuvos gyventojo individualios veiklos per nuolatinę bazę Lietuvoje pajamos ir nuo jų apskaičiuotas pajamų mokestis“ 14–21 laukeliuose turi būti įrašomi tokie duomenys:

29.1. deklaracijos 14 laukelyje turi būti įrašoma nenuolatinio Lietuvos gyventojo mokestiniu laikotarpiu gauta apmokestinamųjų pajamų suma (Lt, ct), kuri apskaičiuojama sudėjus deklaracijos FR0531V priedo visų lapų V6 laukelių sumas,

29.2. deklaracijos 15 laukelyje turi būti įrašoma pagal Gyventojų pajamų mokesčio įstatymo nuostatas apskaičiuota nenuolatinio Lietuvos gyventojo mokėtina pajamų mokesčio nuo individualios veiklos per nuolatinę bazę Lietuvoje gautų (uždirbtų) pajamų suma (Lt), kuri apskaičiuojama taip: deklaracijos FR0531V priedo kiekvienos užpildytos eilutės V5 laukelyje nurodyta apmokestinamųjų pajamų suma padauginama iš tos eilutės V1 laukelyje nurodyto pajamų mokesčio tarifo ir taip apskaičiuotos sumos sudedamos.

29.3. deklaracijos 16 laukelyje turi būti įrašoma pajamų mokesčio suma (Lt), kurią mokestiniu laikotarpiu pajamų mokestį išskaičiuojantis asmuo Lietuvoje išskaičiavo nuo išmokėtų sumų, priskiriamų nuolatinei bazei, per kurią nenuolatinis Lietuvos gyventojas per mokestinį laikotarpį vykdė individualią veiklą Lietuvoje. Jeigu pajamų mokestis išskaičiuotas nebuvo, deklaracijos 16 laukelyje turi būti įrašomas nulis (0).

Deklaracijos 16 laukelyje turi būti įrašomas nulis ir tuo atveju, kai nenuolatinis Lietuvos gyventojas, mokestiniu laikotarpiu vykdęs individualią veiklą per nuolatinę bazę Lietuvoje, iš užsienio valstybės gavo su tokia individualia veikla susijusių pajamų, nuo kurių toje užsienio valstybėje buvo išskaičiuotas pajamų ar jam tapatus mokestis,

29.4. deklaracijos 17 laukelyje turi būti įrašoma paties nenuolatinio Lietuvos gyventojo iki deklaracijos (teikiant patikslintą deklaraciją – iki patikslintos deklaracijos) pateikimo dienos į VMI prie FM biudžeto pajamų surenkamąją sąskaitą sumokėta pajamų mokesčio nuo individualios veiklos per nuolatinę bazę Lietuvoje gautų (uždirbtų) pajamų suma (Lt).

Jeigu nenuolatinis Lietuvos gyventojas iki deklaracijos pateikimo dienos pajamų mokesčio į VMI prie FM biudžeto pajamų surenkamąją sąskaitą nemokėjo, deklaracijos 17 laukelyje turi būti įrašomas nulis.

Deklaracijos 17 laukelyje turi būti įrašomas nulis ir tuo atveju, kai nenuolatinis Lietuvos gyventojas, mokestiniu laikotarpiu vykdęs individualią veiklą per nuolatinę bazę Lietuvoje, iš užsienio valstybės gavo su tokia individualia veikla susijusių pajamų, nuo kurių užsienio valstybėje sumokėjo pajamų mokestį ar jam tapatų mokestį,

29.5 deklaracijos 18 laukelyje turi būti įrašoma iki deklaracijos pateikimo dienos kito asmens lėšomis už nenuolatinį Lietuvos gyventoją į VMI prie FM biudžeto pajamų surenkamąją sąskaitą sumokėta pajamų mokesčio nuo tokio gyventojo individualios veiklos per nuolatinę bazę Lietuvoje gautų (uždirbtų) pajamų suma (Lt).

Jeigu mokestiniu laikotarpiu pajamų mokesčio į VMI prie FM biudžeto pajamų surenkamąją sąskaitą už nenuolatinį Lietuvos gyventoją kitas asmuo savo lėšomis nemokėjo, deklaracijos 18 laukelyje turi būti įrašomas nulis (0),

29.6. deklaracijos 19 laukelyje turi būti įrašoma nenuolatiniam Lietuvos gyventojui į VMI prie FM biudžeto pajamų surenkamąją sąskaitą mokėtino arba permokėto mokesčio nuo individualios veiklos per nuolatinę bazę Lietuvoje gautų (uždirbtų) pajamų suma (Lt), kuri apskaičiuojama taip: deklaracijos 16–18 laukeliuose įrašytos sumos sudedamos ir iš gautos sumos atimama deklaracijos 15 laukelyje įrašyta suma:

29.6.1. kai deklaracijos 19 laukelyje įrašytina pajamų mokesčio suma lygi nuliui, tai įrašomas nulis (0),

29.6.2. kai deklaracijos 19 laukelyje įrašytina pajamų mokesčio suma apskaičiuojama su minuso ženklu, deklaracijos 19 laukelyje įrašomas ir minuso ženklas. Kai deklaracijos 19 laukelyje įrašyta pajamų mokesčio suma yra neigiama, ją nenuolatinis Lietuvos gyventojas Gyventojų pajamų mokesčio įstatymo nustatyta tvarka privalo sumokėti į VMI prie FM biudžeto pajamų surenkamąją sąskaitą,

29.7. deklaracijos 20 laukelyje turi būti įrašoma nenuolatiniam Lietuvos gyventojui iš Lietuvos Respublikos biudžeto grąžintina permokėta mokesčio suma (Lt), kuri apskaičiuojama iš deklaracijos 19 laukelyje įrašytos sumos atimant deklaracijos 18 laukelyje įrašytą sumą. Jeigu deklaracijos 18 laukelyje įrašyta suma yra didesnė už deklaracijos 19 laukelyje įrašytą sumą, deklaracijos 20 laukelyje turi būti įrašomas nulis (0),

29.8. deklaracijos 21 laukelyje turi būti įrašoma nenuolatinio Lietuvos gyventojo mokestiniu laikotarpiu vykdant visų rūšių individualią veiklą per nuolatinę bazę Lietuvoje gautų pajamų, kurios pagal Gyventojų pajamų mokesčio įstatymo 17 str. 1 dalies nuostatas priskiriamos neapmokestinamosioms pajamoms, bendra suma (Lt, ct). Jeigu tokių neapmokestinamųjų pajamų gyventojas negavo, šis laukelis nepildomas.

30. Deklaracijos 22 laukelyje turi būti įrašomas prie deklaracijos pridėto jos FR0531V priedo lapų skaičius.

31. Deklaracijos 24 laukelyje įrašomas „X“ ženklas, jeigu prie deklaracijos pridedamas jos FR0531S priedas.

32. Deklaracijos 23 laukelyje turi būti įrašomas Lietuvos banko licenciją turinčiame komerciniame banke esančios sąskaitos, į kurią nenuolatinis Lietuvos gyventojas prašo grąžinti permokėtą deklaracijos 20 laukelyje ir / arba FR0531S priedo S15 laukelyje nurodytą sumą (sumas), numeris.

Kai nenuolatinis Lietuvos gyventojas pageidauja, kad į Lietuvos Respublikos biudžetą permokėta pajamų mokesčio suma ir / ar sveikatos draudimo įmokų suma jam būtų grąžinama į užsienio banke esančią jo sąskaitą, deklaracijos 23 laukelis nepildomas. Tokiu atveju į Lietuvos Respublikos biudžetą permokėta pajamų mokesčio ir / ar sveikatos draudimo įmokų suma į užsienio banke esančią sąskaitą pervedama nenuolatiniam Lietuvos gyventojui pateikus Prašymo grąžinti (įskaityti) mokesčio permoką (skirtumą) FR0781 formą, patvirtintą Valstybinės mokesčių inspekcijos prie Lietuvos Respublikos finansų ministerijos viršininko 2004 m. gruodžio 7 d. įsakymu Nr. VA-186 (Žin., 2004, Nr. 180-6689).

33. Deklaraciją turi pasirašyti nenuolatinis Lietuvos gyventojas, kuriam nustatyta prievolė pateikti deklaraciją. Deklaracijos pabaigoje tam skirtoje vietoje turi būti nurodomas jo vardas ir pavardė.

Jeigu užpildyti deklaraciją įstatymų nustatyta tvarka yra pavesta įgaliotam asmeniui, tai tinkamai užpildytą deklaraciją turi pasirašyti, nurodyti savo vardą ir pavardę tas įgaliotas asmuo.

V. DEKLARACIJOS FR0531S PRIEDO PILDYMAS

34. Deklaracijos FR0531S priede turi būti deklaruojamos nenuolatinio Lietuvos gyventojo mokestiniu laikotarpiu pinigais ir/arba natūra gautos (uždirbtos – jeigu gyventojas taiko kaupimo apskaitos principą) apmokestinamosios pajamos iš per nuolatinę bazę Lietuvoje vykdomos tokios individualios veiklos, nurodytos Taisyklių 9.1–9.3 punktuose.

35. Tokiu atveju, kai nenuolatinis Lietuvos gyventojas mokestiniu laikotarpiu buvo apdraustas privalomuoju sveikatos draudimu kitoje Europos Sąjungos (toliau – ES) ar Europos ekonominės erdvės (toliau – EEE) valstybėje narėje, ar Šveicarijoje ir turi tai patvirtinantį dokumentą (E101, E102, E103 ar E106 formos pažymą dėl taikytinų teisės aktų, patvirtintą Europos Bendrijos Darbuotojų migrantų socialinės apsaugos administracijos komisijos 1993 m. spalio 7 d. sprendimu Nr. 153 dėl pavyzdinių formų, būtinų Tarybos reglamentams (EEB) Nr. 1408/71 ir (EEB) Nr. 574/72 taikyti (OL L 244, 1994 9 19, p. 22; su paskutiniais pakeitimais, padarytais 2005 m. kovo 17 d. sprendimu Nr. 202; OL, 2005 3 15, L 77/1) ar kitos ES, EEE valstybės narės ar Šveicarijos kompetentingos įstaigos, atsakingos už taikytinos teisės nustatymą, įgyvendinant minėtus ES socialinės apsaugos sistemų koordinavimo reglamentus, raštišką laisvos formos patvirtinimą, jis deklaracijos FR0531S priedą turi pildyti atsižvelgdamas į tuos mėnesius, kada jis buvo laikomas apdraustu privalomuoju sveikatos draudimu minėtose šalyse, t. y. į S5 ir S7 laukelius neįskaičiuoja mėnesių ir deklaracijos FR0531S priede neįrašo pajamų, nurodytų Taisyklių 34 punkte, jeigu tie mėnesiai patenka arba pajamos gautos (uždirbtos) tuo laikotarpiu, kuriuo jis vadovaujantis 1971 m. birželio 14 d. Tarybos reglamento (EEB) Nr. 1408/71 dėl socialinės apsaugos sistemų taikymo pagal darbo sutartį dirbantiems asmenims, savarankiškai dirbantiems asmenims ir jų šeimos nariams, judantiems Bendrijoje (OL 2004 m. specialusis leidimas, 5 skyrius, 1 tomas, p. 35) nuostatomis buvo draudžiamas socialiniu draudimu (įskaitant sveikatos draudimą) ne Lietuvoje. Draudimą patvirtinančius dokumentus (E101, E102, E103 ar E106 formos pažymą arba raštišką laisvos formos patvirtinimą) nenuolatinis Lietuvos gyventojas turi pateikti mokesčių administratoriui.

36. Deklaracijos FR0531S priedo 1 ir 2 laukeliai turi būti užpildyti Taisyklių 11 ir 12 punktuose nustatyta tvarka.

37. Deklaracijos FR0531S priedo S1 laukelyje „Mokesčio tarifas“ turi būti skaičiais įrašomas deklaruojamoms pajamoms taikomas sveikatos draudimo įmokų tarifas:

37.1. 3 – kai deklaruojamos 35 pajamų rūšies kodu žymimos 2009 metų mokestinio laikotarpio pajamos (kai žemės ūkio valdos (ūkio) ekonominis dydis, nurodytas deklaracijos FR0531V priedo V10 laukelyje, yra didesnis kaip 14 EDV ir FR0531V priedo V2 laukelis neužpildytas) ir 35 pajamų rūšies kodu žymimos 2009 metų mokestinio laikotarpio pajamos (kai deklaracijos FR0531V priedo V2 laukelyje įrašytas 01 veiklos rūšies kodas, o V1 laukelyje – 5 procentų tarifas),

37.2. 9 – kai deklaruojamos 93 pajamų rūšies kodais žymimos 2009 metų mokestinio laikotarpio pajamos ir 35 pajamų rūšies kodu žymimos 2009 metų mokestinio laikotarpio pajamos (kai deklaracijos FR0531V priedo V2 laukelyje įrašytas 01 veiklos rūšies kodas, o V1 laukelyje – 15 procentų tarifas).

Teikiant 2010 metų ir vėlesnių mokestinių metų deklaraciją, deklaracijos FR0531S S1 laukelis nepildomas.

38. Deklaracijos FR0531S priedo S2 laukelyje „Pajamų rūšies kodas (35, 93)“ turi būti įrašomas pajamų rūšies kodas.

38.1. 35 – kai deklaruojamos žemės ūkio veiklos pajamos, taip pat pajamos už realizuotą kitą žemės ūkio paskirties žemėje paties nenuolatinio Lietuvos gyventojo išaugintą ar išaugintą ir perdirbtą produkciją bei pajamos už parduotą ar kitaip perleistą nuosavybėn žemės ūkio veikloje naudojamą ilgalaikį turtą,

38.2. 93 – kai deklaruojamos kitos individualios veiklos pajamos.

Vienoje deklaracijos FR0531S priedo eilutėje nurodomos visos 93 pajamų rūšies kodu žymimos pajamos (kai nepriklausomai nuo to, keliose valstybėse ar iš kelių šaltinių jos gautos (uždirbtos), taip pat vienoje eilutėje nurodomos 35 pajamų rūšies kodu žymimos pajamos (kai deklaracijos FR0531V priedo V2 laukelis neužpildytas) ir 35 pajamų rūšies kodu žymimos pajamos (kai deklaracijos FR0531V priedo V2 laukelyje įrašytas 01 veiklos rūšies kodas, o V1 laukelyje – 5 procentų tarifas). Atskiroje eilutėje nurodomos 35 pajamų rūšies kodu žymimos pajamos (kai deklaracijos FR0531V priedo V2 laukelyje įrašytas 01 veiklos rūšies kodas, o V1 laukelyje – 15 procentų tarifas).

Pavyzdys. Nenuolatinis Lietuvos gyventojas (ūkininkas), kurio žemės ūkio valdos dydis lygus 15 EDV, per 2009 mokestinius metus gavo 10 000 Lt pajamų mokesčiu apmokestinamųjų žemės ūkio veiklos pajamų ir 5 000 Lt pajamų mokesčiu apmokestinamųjų pajamų už parduotą ar kitaip perleistą nuosavybėn žemės ūkio veikloje naudojamą ilgalaikį turtą. Tokiu atveju gyventojas užpildo vieną deklaracijos FR0531S priedo eilutę: S1 laukelyje turi įrašyti skaičių 3, S2 laukelyje – skaičių 35, S3 laukelyje – 15 000 Lt sumą, S4 laukelyje – 450 Lt.

Teikiant 2010 metų ir vėlesnių mokestinių metų deklaraciją, deklaracijos FR0531S priedo S2 laukelis nepildomas.

39. Deklaracijos FR0531S priedo S3 laukelyje „Apmokestinamųjų pajamų suma“ turi būti nurodoma deklaracijos FR0531S priedo S2 laukelyje nurodytos pajamų rūšies gauta pajamų suma (Lt, ct), nuo kurios skaičiuojamos sveikatos draudimo įmokos. Ši suma:

39.1. kai deklaruojamos 35 pajamų rūšies kodu žymimos pajamos (kai žemės ūkio valdos (ūkio) ekonominis dydis yra didesnis kaip 14 EDV ir deklaracijos FR0531V priedo V2 laukelis neužpildytas) ir 35 pajamų rūšies kodu žymimos pajamos (kai deklaracijos FR0531V priedo V2 laukelyje įrašytas 01 veiklos rūšies kodas, o V1 laukelyje – 5 procentų tarifas), lygi deklaracijos FR0531V priedo eilučių, kuriose deklaruojamos tos pačios rūšies pajamos, V5 laukelių sumai (Lt, ct), kai ši suma ne didesnė kaip 12 Lietuvos Respublikos Vyriausybės patvirtintų deklaracijos 2 laukelyje nurodytam mokestiniam laikotarpiui draudžiamųjų pajamų dydžių suma (2008 m. gruodžio 30 d. Lietuvos Respublikos Vyriausybės nutarimu Nr. 1367 „Dėl einamųjų 2009 metų draudžiamųjų pajamų dydžio patvirtinimo“ (Žin., 2008, Nr. 150-6100, toliau – Nutarimas „Dėl einamųjų 2009 metų draudžiamųjų pajamų dydžio patvirtinimo“) 2009 metais patvirtintas einamųjų 2009 metų draudžiamųjų pajamų dydis – 1488 Lt, todėl 2009 metais 12 Lietuvos Respublikos Vyriausybės patvirtintų draudžiamųjų pajamų dydžių suma yra 17 856 Lt (12 x 1488 Lt). Tokiu atveju, kai deklaracijos FR0531V priedo V5 laukelių suma didesnė kaip 12 Lietuvos Respublikos Vyriausybės patvirtintų deklaracijos 2 laukelyje nurodytam mokestiniam laikotarpiui draudžiamųjų pajamų dydžių suma, deklaracijos FR0531S priedo S3 laukelyje įrašoma suma lygi 12 Lietuvos Respublikos Vyriausybės patvirtintų deklaracijos 2 laukelyje nurodytam mokestiniam laikotarpiui draudžiamųjų pajamų dydžių sumai.

39.2. kai deklaruojamos 93 pajamų rūšies kodu žymimos pajamos ir 35 pajamų rūšies kodu žymimos pajamos (kai deklaracijos FR0531V priedo V2 laukelyje įrašytas 01 veiklos rūšies kodas, o V1 laukelyje – 15 procentų tarifas), lygi deklaracijos FR0531V priedo eilučių, kuriose deklaruojamos tos pačios rūšies pajamos, V5 laukelių sumai (Lt, ct). Tačiau 93 pajamų rūšies kodu žymimų pajamų ir 35 pajamų rūšies kodu žymimų pajamų (kai deklaracijos FR0531V priedo V2 laukelyje įrašytas 01 veiklos rūšies kodas, o V1 laukelyje – 15 procentų tarifas) suma negali būti didesnė kaip 48 Lietuvos Respublikos Vyriausybės patvirtintų deklaracijos 2 laukelyje nurodytam mokestiniam laikotarpiui draudžiamųjų pajamų dydžių suma (Nutarimu „Dėl einamųjų 2009 metų draudžiamųjų pajamų dydžio patvirtinimo“ 2009 metais patvirtintas einamųjų 2009 metų draudžiamųjų pajamų dydis – 1488 Lt, todėl 2009 metais 48 Lietuvos Respublikos Vyriausybės patvirtintų draudžiamųjų pajamų dydžių suma yra 71 424 Lt (48 x 1488 Lt). Tokiu atveju, kai deklaracijos FR0531V priedo eilučių, kuriose deklaruojamos 93 pajamų rūšies kodu žymimos pajamos ir 35 pajamų rūšies kodu žymimos pajamos (kai deklaracijos FR0531V priedo V2 laukelyje įrašytas 01 veiklos rūšies kodas, o V1 laukelyje – 15 procentų tarifas), V5 laukelių suma didesnė kaip 48 Lietuvos Respublikos Vyriausybės patvirtintų deklaracijos 2 laukelyje nurodytam mokestiniam laikotarpiui draudžiamųjų pajamų dydžių suma, S3 laukelis pildomas taip:

39.2.1. pirmiausia deklaracijos FR0531S priede deklaruojamų atitinkamos rūšies pajamų (93 pajamų rūšies kodu žymimų pajamų arba 35 pajamų rūšies kodu žymimų pajamų (kai deklaracijos FR0531V priedo V2 laukelyje įrašytas 01 veiklos rūšies kodas, o V1 laukelyje – 15 procentų tarifas), S3 laukelio suma lygi deklaracijos FR0531V priedo eilučių, kuriose deklaruojamos tos pačios rūšies pajamos, V5 laukelių sumai, kai ši suma ne didesnė kaip 48 Lietuvos Respublikos Vyriausybės patvirtintų deklaracijos 2 laukelyje nurodytam mokestiniam laikotarpiui draudžiamųjų pajamų dydžių suma. Tokiu atveju, kai V5 laukelių suma (Lt, ct) didesnė kaip 48 Lietuvos Respublikos Vyriausybės patvirtintų 2 laukelyje nurodytam mokestiniam laikotarpiui draudžiamųjų pajamų dydžių suma, S3 laukelyje įrašoma 48 Lietuvos Respublikos Vyriausybės patvirtintų deklaracijos 2 laukelyje nurodytam mokestiniam laikotarpiui draudžiamųjų pajamų dydžių suma,

39.2.2. toliau deklaracijos FR0531S priede deklaruojamų kitos atitinkamos rūšies pajamų (93 pajamų rūšies kodu žymimų pajamų arba 35 pajamų rūšies kodu žymimų pajamų (kai deklaracijos FR0531V priedo V2 laukelyje įrašytas 01 veiklos rūšies kodas, o V1 laukelyje – 15 procentų tarifas), S3 laukelio suma lygi deklaracijos FR0531V priedo eilučių, kuriose deklaruojamos tos pačios rūšies pajamos, V5 laukelių sumai, kai ši suma sudėjus su pirmiau deklaruotų atitinkamos rūšies pajamų (93 pajamų rūšies kodu žymimų pajamų arba 35 pajamų rūšies kodu žymimų pajamų (kai deklaracijos FR0531V priedo V2 laukelyje įrašytas 01 veiklos rūšies kodas, o V1 laukelyje – 15 procentų tarifas) suma (t. y., V5 laukelių suma, toliau – Suma), ne didesnė kaip 48 Lietuvos Respublikos Vyriausybės patvirtintų deklaracijos 2 laukelyje nurodytam mokestiniam laikotarpiui draudžiamųjų pajamų dydžių suma. Tokiu atveju, kai Suma didesnė kaip 48 Lietuvos Respublikos Vyriausybės patvirtintų deklaracijos 2 laukelyje nurodytam mokestiniam laikotarpiui draudžiamųjų pajamų dydžių suma, S3 laukelyje įrašomas skirtumas, gautas iš 48 Lietuvos Respublikos Vyriausybės patvirtintų deklaracijos 2 laukelyje nurodytam mokestiniam laikotarpiui draudžiamųjų pajamų dydžių sumos atėmus pirmiau deklaruotų atitinkamos rūšies pajamų (93 pajamų rūšies kodu žymimų pajamų arba 35 pajamų rūšies kodu žymimų pajamų (kai deklaracijos FR0531V priedo V2 laukelyje įrašytas 01 veiklos rūšies kodas, o V1 laukelyje – 15 procentų tarifas) sumą. Kai apskaičiuota suma yra neigiama arba lygi nuliui, S3 laukelyje turi būti įrašomas nulis.

1 pavyzdys. Nenuolatinis Lietuvos gyventojas (ne ūkininkas ir ne jo partneris) per 2009 mokestinius metus gavo 15 000 Lt pajamų už parduotą žemės ūkio veikloje naudojamą ilgalaikį turtą ir 100 000 Lt individualios veiklos pajamų. Pirmoje deklaracijos FR0531V priedo eilutėje gyventojas deklaruoja pajamas už parduotą žemės ūkio veikloje naudojamą ilgalaikį turtą, o antroje eilutėje – individualios veiklos pajamas. Tokiu atveju nenuolatinis Lietuvos gyventojas deklaracijos FR0531S priedo pirmos eilutės S1 laukelyje turi įrašyti tarifą 9, S2 laukelyje – pajamų rūšies kodą 35, S3 laukelyje – 15 000 Lt sumą, o antros eilutės S1 laukelyje – tarifą 9, S2 laukelyje – pajamų rūšies kodą 93, S3 laukelyje – 56 424 Lt (71 424 Lt – 15 000 Lt) sumą, nes nenuolatinis Lietuvos gyventojo gautų pajamų už parduotą žemės ūkio veikloje naudojamą ilgalaikį turtą ir individualios veiklos pajamų suma yra daugiau kaip 48 Lietuvos Respublikos Vyriausybės patvirtintų 2009 metų mokestiniam laikotarpiui draudžiamųjų pajamų dydžių suma.

2 pavyzdys. Nenuolatinis Lietuvos gyventojas (ne ūkininkas ir ne jo partneris) per 2009 mokestinius metus gavo 78 000 Lt individualios veiklos apmokestinamųjų pajamų ir 5 000 Lt pajamų už parduotą žemės ūkio veikloje naudojamą ilgalaikį turtą. Pirmoje deklaracijos FR0531S priedo eilutėje gyventojas deklaruoja individualios veiklos pajamas, o antroje eilutėje – pajamas už parduotą žemės ūkio veikloje naudojamą ilgalaikį turtą. Tokiu atveju gyventojas deklaracijos FR0531S priedo pirmos eilutės S1 laukelyje turi įrašyti tarifą 9, S2 laukelyje – pajamų rūšies kodą 93, S3 laukelyje – 71 424 Lt sumą, o antros eilutės S1 laukelyje – tarifą 9, S2 laukelyje – pajamų rūšies kodą 35, S3 laukelyje – 0 Lt (71 424 Lt – 78 000 Lt) sumą, nes gyventojo gautų pajamų individualios veiklos ir už parduotą žemės ūkio veikloje naudojamą ilgalaikį turtą suma yra daugiau kaip 48 Lietuvos Respublikos Vyriausybės patvirtintų 2009 metų mokestiniam laikotarpiui draudžiamųjų pajamų dydžių suma.

Teikiant 2010 metų ir vėlesnių mokestinių metų deklaraciją, deklaracijos FR0531S priedo S3 laukelis nepildomas.

40. Deklaracijos FR0531S S4 laukelyje „Apskaičiuota PSDĮ suma“ turi būti nurodoma nuo nenuolatinio Lietuvos gyventojo pajamų, nurodytų deklaracijos FR0531S priedo S3 laukelyje, apskaičiuota sveikatos draudimo įmokų suma (Lt). Ši suma apskaičiuojama deklaracijos FR0531S priedo S3 laukelyje nurodytą sumą padauginus iš S1 laukelyje nurodyto sveikatos draudimo įmokų tarifo.

Teikiant 2010 metų ir vėlesnių mokestinių metų deklaraciją, deklaracijos FR0531S priedo S4 laukelis nepildomas.

41. Deklaracijos FR0531S priedo S5 laukelyje, teikiant 2009 mokestinių metų deklaraciją, turi būti įrašomas skaičius mėnesių, kuriais nenuolatinis Lietuvos gyventojas vykdė individualią veiklą per nuolatinę bazę Lietuvoje (pajamų rūšies kodas 93) ir nebuvo vadovaujantis Sveikatos draudimo įstatymu draustas privalomuoju sveikatos draudimu valstybės lėšomis.

1 pavyzdys. Nenuolatinis Lietuvos gyventojas 2009 metais nebuvo vadovaujantis Sveikatos draudimo įstatymu draustas privalomuoju sveikatos draudimu valstybės lėšomis, tačiau nuo 2009 m. sausio 1 d. iki birželio 30 d. vykdė individualią veiklą per nuolatinę bazę Lietuvoje. Teikdamas 2009 metų deklaraciją, gyventojas deklaracijos FR0531S priedo S5 laukelyje turi įrašyti skaičių 6.

2 pavyzdys. Nenuolatinis Lietuvos gyventojas 2009 metais vykdė individualią veiklą per nuolatinę bazę Lietuvoje nuo 2009 m. sausio 1 d. iki gruodžio 31 d ir nuo 2009 m. liepos 1 d. iki gruodžio 31 d. buvo vadovaujantis Sveikatos draudimo įstatymu draustas privalomuoju sveikatos draudimu. Teikdamas 2009 metų deklaraciją, gyventojas deklaracijos FR0531S priedo S5 laukelyje turi įrašyti skaičių 6.

Jeigu nenuolatinis Lietuvos gyventojas individualią veiklą per nuolatinę bazę Lietuvoje vykdė ne visą mėnesį, jis turi būti skaičiuojamas kaip pilnas mėnuo.

Pavyzdžiui, jeigu nenuolatinis Lietuvos gyventojas individualią veiklą per nuolatinę bazę Lietuvoje vykdė nuo sausio 1 d. iki gegužės 17 d., jis deklaracijos FR0531S priedo S5 laukelyje turi įrašyti skaičių 5, nes gyventojas individualią veiklą vykdė sausio–gegužės mėnesiais.

Jeigu nenuolatinis Lietuvos gyventojas individualios veiklos per nuolatinę bazę Lietuvoje nevykdė, jis deklaracijos FR0531S priedo S5 laukelyje turi įrašyti nulį.

Teikiant 2010 metų ir vėlesnių mokestinių metų deklaraciją, deklaracijos FR0531S priedo S5 laukelis nepildomas.

42. Deklaracijos FR0531S priedo S6 laukelyje turi būti įrašoma minimali mokėtina sveikatos draudimo įmokų suma (Lt) už mėnesius, kuriais nenuolatinis Lietuvos gyventojas vykdė individualią veiklą per nuolatinę bazę Lietuvoje. Ši suma apskaičiuojama S5 laukelyje įrašytą skaičių padauginus iš 9 proc. minimaliosios mėnesinės algos (Lietuvos Respublikos Vyriausybės 2007 m. gruodžio 17 d. nutarimas Nr. 1368 „Dėl minimaliojo darbo užmokesčio didinimo“ (Žin., 2007, Nr. 137-5592, toliau – Nutarimas „Dėl minimaliojo darbo užmokesčio didinimo“) nuo 2008 m. nustatyta minimalioji mėnesinė alga – 800 Lt, todėl 2009 m. 9 proc. minimalios mėnesinės algos yra 72 Lt (800 Lt x 9 proc.). Kai apskaičiuota suma yra neigiama arba lygi nuliui, į S6 laukelį turi būti įrašomas nulis.

Teikiant 2010 metų ir vėlesnių mokestinių metų deklaraciją, deklaracijos FR0531S priedo S6 laukelis nepildomas.

43. Deklaracijos FR0531S S7 laukelyje turi būti įrašomas toks skaičius, kiek mėnesių nenuolatinis Lietuvos gyventojas vykdė tik žemės ūkio veiklą per nuolatinę bazę Lietuvoje. S7 laukelis užpildomas tik tada, kai deklaracijos FR0531V priedo V10 lauk.>=0 (t. y. kai V10 laukelyje įrašyta žemės ūkio veiklą vykdančio gyventojo turimos žemės ūkio valdos (ūkio) EDV). Skaičiuojant į S7 laukelį įrašytiną skaičių, į mėnesių, kuriais nenuolatinis Lietuvos gyventojas vykdė žemės ūkio veiklą per nuolatinę bazę Lietuvoje, skaičių neturi būti įskaičiuojami mėnesiai, kuriais jis vykdė ne tik žemės ūkio veiklą per nuolatinę bazę Lietuvoje, bet ir buvo vadovaujantis Sveikatos draudimo įstatymu draustas valstybės lėšomis, ir vykdė individualią veiklą per nuolatinę bazę Lietuvoje. Jeigu apskaičiuotas skaičius lygus nuliui, deklaracijos FR0531S priedo S7 laukelyje turi būti įrašomas nulis.

Pavyzdžiui, jeigu nenuolatinis Lietuvos gyventojas žemės ūkio veiklą per nuolatinę bazę Lietuvoje 2009 m. vykdė nuo sausio 1 d. iki gruodžio 31 d., o individualią prekybos veiklą per nuolatinę bazę Lietuvoje – nuo gegužės 1 d. iki gruodžio 31 d., jis deklaracijos FR0531S priedo S7 laukelyje turi įrašyti skaičių 4, nes gyventojas tik žemės ūkio veiklą per nuolatinę bazę Lietuvoje vykdė sausio – balandžio mėnesiais, o gegužės – gruodžio mėnesiais vykdė ir žemės ūkio veiklą per nuolatinę bazę Lietuvoje, ir individualią prekybos veiklą per nuolatinę bazę Lietuvoje.

Jeigu nenuolatinis Lietuvos gyventojas žemės ūkio veiklos per nuolatinę bazę Lietuvoje nevykdė, jis deklaracijos FR0531S priedo S7 laukelyje turi įrašyti nulį.

Teikiant 2010 metų ir vėlesnių mokestinių metų deklaraciją, kai deklaracijos FR0531V priedo V10 laukelyje įrašytas skaičius yra daugiau kaip 14 EDV, S7 laukelyje turi būti įrašomas nulis.

44. Deklaracijos FR0531S priedo S8 laukelyje turi būti įrašoma minimali mokėtina sveikatos draudimo įmokų suma (Lt) už mėnesius, kuriais nenuolatinis Lietuvos gyventojas vykdė tik žemės ūkio veiklą per nuolatinę bazę Lietuvoje. Deklaracijos FR0531S priedo S8 laukelis užpildomas tik tada, kai deklaracijos FR0531V priedo V10 lauk.>=0 (t. y. kai V10 laukelyje įrašyta žemės ūkio veiklą vykdančio gyventojo turimos žemės ūkio valdos (ūkio) EDV). Ši suma apskaičiuojama:

44.1. kai deklaracijos FR0531V priedo V10 laukelyje įrašytas skaičius yra lygus ar mažiau kaip 2 EDV, tai deklaracijos FR0531S priedo S7 laukelyje įrašytą skaičių padauginus iš 3 proc. minimaliosios mėnesinės algos (Nutarime „Dėl minimaliojo darbo užmokesčio didinimo“ nuo 2008 m. nustatyta minimalioji mėnesinė alga – 800 Lt, todėl 2009 m. 3 proc. minimalios mėnesinės algos yra 24 Lt (800 Lt x 3 proc.). Kai apskaičiuota suma yra lygi nuliui, į deklaracijos FR0531S priedo S8 laukelį turi būti įrašomas nulis.

Pavyzdžiui, jeigu nenuolatinis Lietuvos gyventojas 2009 m. nebuvo vadovaujantis Sveikatos draudimo įstatymu draustas privalomuoju sveikatos draudimu valstybės lėšomis ir nevykdė individualios veiklos per nuolatinę bazę Lietuvoje, o 2009 m. sausio–gruodžio mėnesiais vykdė tik žemės ūkio veiklą per nuolatinę bazę Lietuvoje (gyventojo turimos žemės ūkio valdos EDV yra 2), jis V10 laukelyje turi įrašyti skaičių 2 (nes gyventojo turimos žemės ūkio valdos EDV yra 2), S5 laukelyje – skaičių 0 (nes 2009 m. nevykdė individualios veiklos per nuolatinę bazę Lietuvoje), S6 laukelyje – 0 Lt (nes gyventojas 2009 m. nevykdė individualios veiklos per nuolatinę bazę Lietuvoje), S7 laukelyje – skaičių 12 (nes gyventojas vykdė tik žemės ūkio veiklą per nuolatinę bazę Lietuvoje), o S8 laukelyje – 288 Lt sumą (12 x 24 Lt),

44.2. kai deklaracijos FR0531V priedo V10 laukelyje įrašytas skaičius yra lygus arba mažiau kaip 14 EDV, bet daugiau kaip 2 EDV, tai deklaracijos FR0531S priedo S7 laukelyje įrašytą skaičių padauginus iš 9 proc. minimaliosios mėnesinės algos (Nutarime „Dėl minimaliojo darbo užmokesčio didinimo“ nuo 2008 m. nustatyta minimalioji mėnesinė alga – 800 Lt, todėl 2009 m. 9 proc. minimalios mėnesinės algos yra 72 Lt (800 Lt x 9 proc.). Kai apskaičiuota suma yra lygi nuliui, į deklaracijos FR0531S priedo S8 laukelį turi būti įrašomas nulis.

Pavyzdžiui, jeigu nenuolatinis Lietuvos gyventojas 2009 m. sausio–vasario mėnesiais buvo vadovaujantis Sveikatos draudimo įstatymu draustas privalomuoju sveikatos draudimu valstybės lėšomis, ir 2009 m. sausio–gruodžio mėnesiais vykdė žemės ūkio veiklą per nuolatinę bazę Lietuvoje (gyventojo turimos žemės ūkio valdos EDV yra 10), jis V10 laukelyje turi įrašyti skaičių 10 (nes gyventojo turimos žemės ūkio valdos EDV yra 10), S5 laukelyje – skaičių 0 (nes 2009 m. nevykdė individualios veiklos per nuolatinę bazę Lietuvoje), S6 laukelyje – 0 Lt (nes gyventojas 2009 m. nevykdė individualios veiklos per nuolatinę bazę Lietuvoje), S7 laukelyje – skaičių 10 (nes gyventojas 2009 m. kovo–gruodžio mėnesiais vykdė tik žemės ūkio veiklą per nuolatinę bazę Lietuvoje), o S8 laukelyje – 720 Lt sumą (10 x 72 Lt),

44.3. kai deklaracijos FR0531V priedo V10 laukelyje įrašytas skaičius yra daugiau kaip 14 EDV, tai 2009 m. mokestiniais metais deklaracijos FR0531S priedo S7 laukelyje nurodytą skaičių padauginus iš 3 proc. Lietuvos Respublikos Vyriausybės patvirtinto 2009 metų mokestiniam laikotarpiui draudžiamųjų pajamų dydžio (Nutarimu „Dėl einamųjų 2009 metų draudžiamųjų pajamų dydžio patvirtinimo“ 2009 metais patvirtintas einamųjų 2009 metų draudžiamųjų pajamų dydis – 1488 Lt, todėl 2009 m. 3 proc. draudžiamųjų pajamų dydžio yra 44,64 Lt (1488 Lt x 3 proc.). Kai apskaičiuota suma yra lygi nuliui, į deklaracijos FR0531S priedo S8 laukelį turi būti įrašomas nulis.

Pavyzdžiui, jeigu nenuolatinis Lietuvos gyventojas 2009 m. birželio–rugpjūčio mėnesiais vykdė individualią prekybos veiklą per nuolatinę bazę Lietuvoje, o 2009 m. sausio–gruodžio mėnesiais vykdė žemės ūkio veiklą per nuolatinę bazę Lietuvoje (gyventojo turimos žemės ūkio valdos EDV yra 15), jis V10 laukelyje turi įrašyti skaičių 15 (nes gyventojo turimos žemės ūkio valdos EDV yra 15), S5 laukelyje – skaičių 3 (nes 2009 m. birželio–rugpjūčio mėnesiais gyventojas vykdė individualią prekybos veiklą per nuolatinę bazę Lietuvoje), S6 laukelyje – 216 Lt sumą (3 x 72 Lt), S7 laukelyje – skaičių 9 (nes gyventojas 2009 m. sausio–gegužės ir rugsėjo–gruodžio mėnesiais vykdė tik žemės ūkio veiklą per nuolatinę bazę Lietuvoje), o S8 laukelyje – 402 Lt sumą (9 x 44,64 Lt).

Teikiant 2010 metų ir vėlesnių mokestinių metų deklaraciją, kai deklaracijos FR0531V priedo V10 laukelyje įrašytas skaičius yra daugiau kaip 14 EDV, deklaracijos FR0531S priedo S8 laukelyje turi būti įrašomas nulis.

45. Deklaracijos FR0531S S9 laukelyje turi būti įrašoma perskaičiuota mokėtina sveikatos draudimo įmokų suma (Lt) nuo žemės ūkio veiklos per nuolatinę bazę Lietuvoje pajamų:

45.1. kai deklaracijos FR0531S priedo S4 laukelio, kur deklaruojamos 35 pajamų rūšies kodu žymimos pajamos, kurios apmokestinamos 3 proc. dydžio sveikatos draudimo įmokų tarifu (t. y. kai deklaracijos FR0531S priedo S2 laukelyje įrašytas 35 pajamų rūšies kodas, o S1 laukelyje įrašytas skaičius 3), suma yra didesnė už deklaracijos FR0531S priedo S8 laukelio sumą, deklaracijos FR0531S priedo S9 laukelyje įrašoma deklaracijos FR0531S priedo S4 laukelio, kur deklaruojamos 35 pajamų rūšies kodu žymimos pajamos, kurios apmokestinamos 3 proc. dydžio sveikatos draudimo įmokų tarifu (t. y. kai deklaracijos FR0531S priedo S2 laukelyje įrašytas 35 pajamų rūšies kodas, o S1 laukelyje įrašytas skaičius 3) suma (Lt),

45.2. kai deklaracijos FR0531S priedo S4 laukelio, kur deklaruojamos 35 pajamų rūšies kodu žymimos pajamos, kurios apmokestinamos 3 proc. dydžio sveikatos draudimo įmokų tarifu (t. y. kai deklaracijos FR0531S priedo S2 laukelyje įrašytas 35 pajamų rūšies kodas, o S1 laukelyje įrašytas skaičius 3), suma yra lygi arba mažesnė už deklaracijos FR0531S priedo S8 laukelio sumą, deklaracijos FR0531S priedo S9 laukelyje įrašoma deklaracijos FR0531S priedo S8 laukelio suma (Lt).

Kai apskaičiuota suma lygi nuliui, deklaracijos FR0531S priedo S9 laukelyje turi būti įrašomas nulis.

Teikiant 2010 metų ir vėlesnių mokestinių metų deklaraciją, deklaracijos FR0531S priedo S9 laukelis nepildomas.

46. Deklaracijos FR0531S priedo S10 laukelyje turi būti įrašoma bendra perskaičiuota mokėtina sveikatos draudimo įmokų suma (Lt):

46.1. teikiant 2009 metų deklaraciją:

46.1.1. kai deklaracijos FR0531S priedo S4 laukelio, kur deklaruojamos 93 pajamų rūšies kodu žymimos pajamos (t. y. kai deklaracijos FR0531S priedo S2 laukelyje įrašytas 93 pajamų rūšies kodas), deklaracijos FR0531S priedo S4 laukelio, kur deklaruojamos 35 pajamų rūšies kodu žymimos pajamos, apmokestinamos 9 proc. sveikatos draudimo įmokų tarifu (t. y. kai deklaracijos FR0531S priedo S2 laukelyje įrašytas 35 pajamų rūšies kodas, o S1 laukelyje įrašytas skaičius 9) ir S9 laukelio suma yra didesnė už deklaracijos FR0531S priedo S6 ir S8 laukelių sumą, deklaracijos FR0531S priedo S10 laukelyje įrašoma deklaracijos FR0531S priedo S4 laukelio, kur deklaruojamos 93 pajamų rūšies kodu žymimos pajamos (t. y. kai deklaracijos FR0531S priedo S2 laukelyje įrašytas 93 pajamų rūšies kodas), deklaracijos FR0531S priedo S4 laukelio, kur deklaruojamos 35 pajamų rūšies kodu žymimos pajamos, apmokestinamos 9 proc. sveikatos draudimo įmokų tarifu (t. y. kai deklaracijos FR0531S priedo S2 laukelyje įrašytas 35 pajamų rūšies kodas, o S1 laukelyje įrašytas skaičius 9) ir deklaracijos FR0531S priedo S9 laukelio suma (Lt),

46.1.2. kai deklaracijos FR0531S priedo S4 laukelio, kur deklaruojamos 93 pajamų rūšies kodu žymimos pajamos (t. y. kai deklaracijos FR0531S priedo S2 laukelyje įrašytas 93 pajamų rūšies kodas), deklaracijos FR0531S priedo S4 laukelio, kur deklaruojamos 35 pajamų rūšies kodu žymimos pajamos, apmokestinamos 9 proc. sveikatos draudimo įmokų tarifu (t. y. kai deklaracijos FR0531S priedo S2 laukelyje įrašytas 35 pajamų rūšies kodas, o S1 laukelyje įrašytas skaičius 9) ir deklaracijos FR0531S priedo S9 laukelio suma yra lygi arba mažesnė už deklaracijos FR0531S priedo S6 ir S8 laukelių sumą, deklaracijos FR0531S priedo S10 laukelyje įrašoma deklaracijos FR0531S priedo S6 ir S8 laukelių suma (Lt),

47. Deklaracijos FR0531S priedo S11 laukelyje turi būti įrašoma sveikatos draudimo įmokų suma (Lt), kurią mokestiniu laikotarpiu pajamų mokestį išskaičiuojantis asmuo Lietuvoje išskaičiavo nuo išmokėtų sumų, priskiriamų nuolatinei bazei, per kurią nenuolatinis Lietuvos gyventojas mokestiniu laikotarpiu vykdė individualią veiklą Lietuvoje.

47.1. Jeigu sveikatos draudimo įmokos išskaičiuotos nebuvo, deklaracijos FR0531S priedo S11 laukelyje turi būti įrašomas nulis.

47.2. Deklaracijos FR0531S priedo S11 laukelyje turi būti įrašomas nulis ir tuo atveju, kai nenuolatinis Lietuvos gyventojas, mokestiniu laikotarpiu vykdęs individualią veiklą per nuolatinę bazę Lietuvoje, iš užsienio valstybės gavo su tokia individualia veikla susijusių pajamų, nuo kurių toje užsienio valstybėje buvo išskaičiuotos sveikatos draudimo įmokos ar jam tapatus mokestis.

48. Deklaracijos FR0531S priedo S12 laukelyje turi būti įrašoma paties nenuolatinio Lietuvos gyventojo iki deklaracijos (teikiant patikslintą deklaraciją – iki patikslintos deklaracijos) pateikimo dienos į Valstybinės mokesčių inspekcijos prie Lietuvos Respublikos finansų ministerijos biudžeto pajamų surenkamąją sąskaitą sumokėta sveikatos draudimo įmokų už deklaruojamus mokestinius metus nuo individualios veiklos per nuolatinę bazę Lietuvoje gautų pajamų suma (Lt).

48.1. Jeigu gyventojas iki deklaracijos pateikimo dienos sveikatos draudimo įmokų į Valstybinės mokesčių inspekcijos prie Lietuvos Respublikos finansų ministerijos biudžeto pajamų surenkamąją sąskaitą nemokėjo, deklaracijos FR0531S priedo S12 laukelyje turi būti įrašomas nulis.

48.2. Deklaracijos FR0531S priedo S12 laukelyje turi būti įrašomas nulis ir tuo atveju, kai nenuolatinis Lietuvos gyventojas, mokestiniu laikotarpiu vykdęs individualią veiklą per nuolatinę bazę Lietuvoje, iš užsienio valstybės gavo su tokia individualia veikla susijusių pajamų, nuo kurių užsienio valstybėje sumokėjo sveikatos draudimo įmokas ar jam tapatų mokestį.

49. Deklaracijos FR0531S priedo S13 laukelyje turi būti įrašoma iki deklaracijos pateikimo dienos kito asmens lėšomis už nenuolatinį Lietuvos gyventoją į Valstybinės mokesčių inspekcijos prie Lietuvos Respublikos finansų ministerijos biudžeto pajamų surenkamąją sąskaitą sumokėta sveikatos draudimo įmokų už deklaruojamus mokestinius metus nuo tokio gyventojo individualios veiklos per nuolatinę bazę Lietuvoje gautų pajamų suma (Lt).

Jeigu mokestiniu laikotarpiu sveikatos draudimo įmokų į Valstybinės mokesčių inspekcijos prie Lietuvos Respublikos finansų ministerijos biudžeto pajamų surenkamąją sąskaitą už nenuolatinį Lietuvos gyventoją kitas asmuo savo lėšomis nemokėjo, deklaracijos FR0531S priedo S13 laukelyje turi būti įrašomas nulis.

50. Deklaracijos FR0531S priedo S14 laukelyje turi būti įrašoma nenuolatiniam Lietuvos gyventojui į Lietuvos biudžetą mokėtinų arba permokėtų sveikatos draudimo įmokų nuo individualios veiklos per nuolatinę bazę Lietuvoje gautų pajamų suma (Lt), kuri apskaičiuojama taip: deklaracijos FR0531S priedo S11, S12 ir S13 laukeliuose įrašytos sumos sudedamos ir iš gautos sumos atimama deklaracijos FR0531S priedo S10 laukelyje įrašyta suma:

50.1. kai deklaracijos FR0531S priedo S14 laukelyje įrašytina sveikatos draudimo įmokų suma lygi nuliui, tai įrašomas nulis,

50.2. kai deklaracijos FR0531S priedo S14 laukelyje įrašytina sveikatos draudimo įmokų suma apskaičiuojama su minuso ženklu, deklaracijos FR0531S priedo S14 laukelyje įrašomas ir minuso ženklas. Kai deklaracijos FR0531S priedo S14 laukelyje įrašyta sveikatos draudimo įmokų suma yra neigiama, ją nenuolatinis Lietuvos gyventojas Sveikatos draudimo įstatymo nustatyta tvarka privalo sumokėti į Valstybinės mokesčių inspekcijos prie Lietuvos Respublikos finansų ministerijos biudžeto pajamų surenkamąją sąskaitą,

51. Deklaracijos FR0531S S15 laukelyje turi būti įrašoma nenuolatiniam Lietuvos gyventojui iš Lietuvos Respublikos biudžeto grąžintina permokėta sveikatos draudimo įmokų suma (Lt), kuri apskaičiuojama iš deklaracijos FR0531S priedo S14 laukelyje įrašytos sumos atimant deklaracijos FR0531S priedo S13 laukelyje įrašytą sumą.

VI. DEKLARACIJOS PATEIKIMAS IR TIKSLINIMAS

52. Deklaracija kartu su jos FR0531V, FR0531S priedais turi būti pateikiama vietos mokesčių administratoriui. Deklaraciją gali pateikti pats nenuolatinis Lietuvos gyventojas, kuriam yra nustatyta prievolė deklaruoti pajamas, ar jo įgaliotas asmuo.

53. Deklaracija ir jos FR0531V, FR0531S priedai vietos mokesčių administratoriui pateikiami Mokesčių deklaracijų pateikimo, jų pateikimo termino pratęsimo ir mokesčių mokėtojų laikino atleidimo nuo mokesčių deklaracijų ir (arba) kitų teisės aktuose nurodytų dokumentų pateikimo taisyklėse, patvirtintose Valstybinės mokesčių inspekcijos prie Lietuvos Respublikos finansų ministerijos viršininko 2004 m. liepos 9 d. įsakymu Nr. VA-135 (Žin., 2004, Nr. 109-4117; 2009, Nr. 39-1502), nustatyta tvarka.